„Dělám vše pro to, aby se peníze opět staly požehnáním, místo nástroje skrytého ovládání, jak se tomu stalo během posledních staletí.“

Vítejte, přístup k těmto informacím má méně než 10 % populace, přestože jsou veřejně dostupné. Avšak není v zájmu státu, aby o těchto souvislostech věděl každý. Když je využijete tím správným způsobem, můžete z nich velice zajímavě profitovat.

Nově e-mailový Mini-kurz finanční gramotnosti ZDARMA

- 95 % lidí, co spoří nebohatne

- Co dělá zbylých 5 % jinak a bohatne?

- Prozkoumejte, jak fungují peníze a zjistěte

do kterých aktiv investují bohatí a kterým se vyhýbají.

- Získejte zásadní informace z pohodlí vašeho domova již dnes.

- Přihlaste se zdarma, do našeho minikurzu finanční gramostnosti.

Vaše osobní údaje (e-mail a jméno) budeme (Ing. Martin Jonášek) zpracovávat pouze za účelem zasílání newsletterů se zajímavým obsahem s tématikou investic a aktuálního ekonomického dění, v souladu s platnou legislativou a zásadami ochrany osobních údajů.

Stiknutí tlačítka dáváte souhlas s tímto zpracováním za účelem zaslání obsahu kurzu finanční gramotnosti a novinek ze světa peněz.

Svůj souhlas se zasíláním a zpracováním osobních údajů můžete kdykoli odvolat prostřednictvím odhlašovacího odkazu v každém zaslaném mailu.

Když nevíte PROČ, je Vám jedno JAK!

Pak Vám bude dávat i zbytek těchto stránek daleko větší smysl.

„V průběhu věků se mnoho věcí používalo jako platidlo: dobytek, obílí, koření, mušle, perly a nyní papír. Ale jen dvě věci jsou skutečnými penězi: zlato a stříbro. Když začíná být papírových peněz příliš mnoho, a ztrácejí tak hodnotu, vracíme se zpátky k drahým kovům. Během těchto událostí dochází vždy k obrovskému převodu bohatství a záleží na vás, zda se toto bohatství bude převádět od vás nebo k vám.“

Michael Maloney, autor, odborník na investice drahých kovů, jeden z poradců Roberta Kiyosakiho.

Ochrana proti inflaci

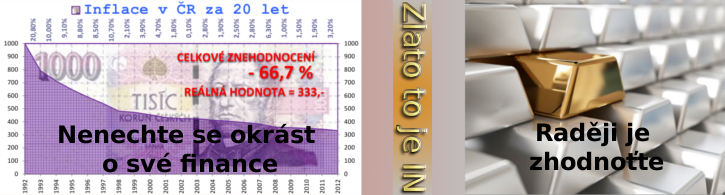

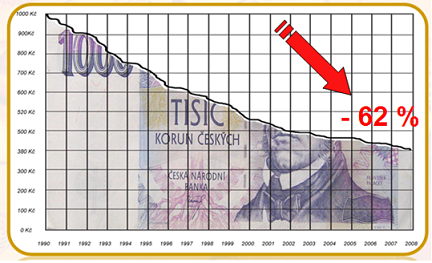

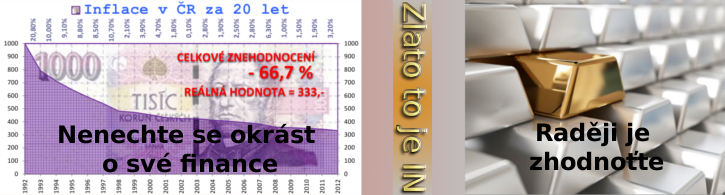

Největším nepřítelem vašich peněz je ... Inflace, i když někteří nebudou daleko od pravdy, když budou tvrdit, že je to jejich partner/ka. Nově se ukazuje, že i banky patří mezi nepřátele vašich peněz.

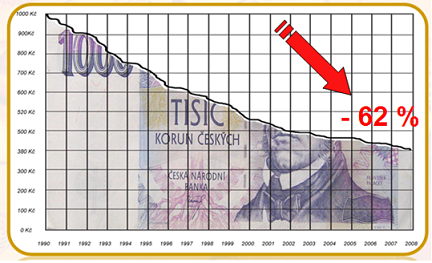

Kupní síla Kč se za posledních 19 let snížila vlivem inflace o více než 62 %!

Koruna ztratila ze své kupní hodnoty 62 % od roku 1990, podle oficiálních údajů ČSÚ. Pokud jste nějakou věc koupili před 20ti lety za 380 Kč, dnes za ni zaplatíte více než 1000 Kč.

Navíc nyní probíhá měnová válka. V měnové válce jde o to, že kdo více znehodnotí svou měnu, ten více podpoří exporty své země. Měnová válka je tedy další z důvodů, proč centrální banky dnes tisknou peníze ve opravdu velkých objemech. Zvýšení měnové zásoby však vždy vede k vyšší inflaci. Ta se však projeví se zpožděním, obvykle delším než 18 měsíců. Pošetilost měnové války je krásně popsána v článku pana Brychty.

Uchování hodnoty

Oproti tomu, pokud jste koupili kvalitní šitý pánský oblek v roce 1908 za 1 unci zlata,

i dnes oblek stejné kvality pořídíte za 1 unci zlata, viz obrázek.

Jedna z funkcí peněz byla uchování hodnoty. V dnešní době, kdy celý svět používá nekryté papírové měny, je toto uchování hodnoty jen velmi dočasné. Jsme nuceni tyto vydělané peníze investovat, abychom zachovali jejich hodnotu, nebo alespoň zmírnili ztrátu hodnoty.

Díky technologickému pokroku drahé kovy slouží nejen jako uchovatel hodnoty, nýbrž jejich kupní síla dokonce mírně roste.

Běžné formy investování a spoření již nejsou tak výnosné

Kdyby lidé tušily, že celkové náklady běžně dostupných produktů se pobybují často nad 30 % někdy až 50 % předpokládaného výnosu, asi by si to mnozí z nich rozmysleli. Velmi dobře to ilustruje Ukazatel T.A.N.K srovnává reálné náklady investičních produktů. Udává kolik procent z celkového předpokládaného výnosu tvoří poplatky.

(Bohužel nám stránku uvádějící nákladovost IŽP a dalších investičních produktů, kdo ví proč zrušily, takže uvádím odkaz na jednu tabulku s tehdy dostupnými produkty. Možná, že dnešní produkty vycházejí z tohoto hlediska o něco lépe, ale velké zlepšení se předpokládat nedá).

Od 70. let minulého století, kdy prezident USA Richard Nixon ukončil směnitelnost dolaru za zlato, jsme mohli sledovat výrazný nárůst cen akcií. Tento nárůst byl dán souhrou několika faktorů. Nejpodstatnější z nich byly značný nárůst peněžní zásoby a fakt, že silná poválečná generace začala ukládat peníze na své důchody do akciového trhu. Po roce 2000 už tento tred růstu akcií nebyl tak výrazný. Také důvody k dalšímu růstu již vymizely, tedy kromě neuvěřitelného tisku měny centrálními bankami.

Dáte na radu Roberta Kiyosakiho nebo ekonomky Markéty Šichtářové?

Krásně tyto důvody shrnul Roberta Kiyosaki ve své knize Proroctví. Již nyní začínají silné poválečné ročníky odcházet do důchodu a budou čerpat své našetřené peníze z penzijních programů. Penzijní fondy tedy budou postupně nuceny odprodávat svá portfolia a to bude tlačit ceny akcií a dluhopisů směrem dolů. Pan Kiyosaki píše sice hlavně o americkém trhu, ale i v Evropě a dalších vyspělých státech lze očekávat podobný vývoj, jen možná s jistým zpožděním.

Dokonce i dnešní americký prezident Donald Trump, v létě 2014 (tedy ještě před svou kandidaturou na prezidenta USA) varoval Američany slovy: Připravte se na krach! Jelikož je dnes ve funkci, mluví trochu jinak, ale o realitě ekonomického směrování ví své.

Vypůjčím si část textu

z článku známé české ekonomky Markéty Šichtářové: „Doba je na finančním trhu vše, jen ne typická. Nejsme někdy v ještě celkem „normálním“ roce 2000 nebo 2005. Dnes jsou akcie krutě přehřáté (indexy jsou výš než v přehřátém předkrizovém roce 2008), dluhopisy ještě víc (koupě některých českých či německých dluhopisů přinese nulový výnos), peněžní trh to samé v bledě modrém (vklady reálně úspory znehodnocují).

A nutno si uvědomit, že fondy, ať už penzijní či podílové, jsou vlastně jen variantou kolektivního investování do akciového, dluhopisového a peněžního trhu. Jenomže v tomto prostředí vysokých rizik, ale nízkých výnosů, penzijní ani podílové fondy prostě nemají technicky možnost úspory klientů rozumně zhodnotit.“

No a zkoušet se zabezpečit na důchod pomocí nákupu státních dluhopisů je ještě větší naivita, neboť peníze určené k nákupu dluhopisů vytěsňují možné investice do rozvoje soukromých firem a podniků. Čímž vlastně snižují budoucí růst ekonomiky státu. Navíc reálná míra inflace je vždy vyšší, než výnos státních dluhopisů.

Nakupujte aktiva s obrovským potencionálem růstu

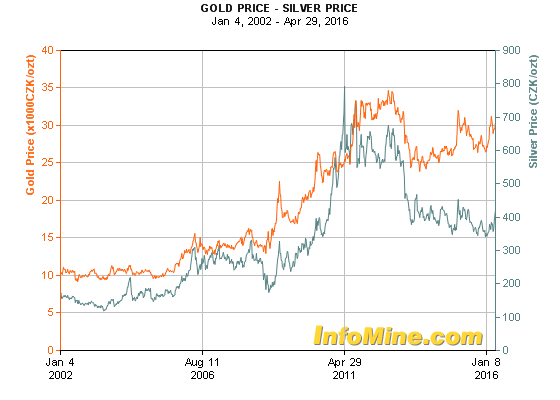

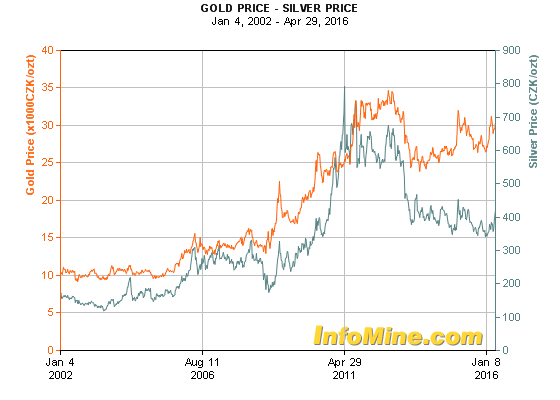

Zhodnocení zlata však za posledních 14 let přesahuje 300 % a u stříbra po značném propadu vyvolaném extrémní manipulací „jen“ 250 %, počítáno v korunách.

V dolarech je nárůst ceny ještě vyšší - přes 400 % u zlata a přes 350 % v případě stříbra.

Nárůst ceny drahých kovů je však dán hlavně snížením kupní síly papírových měn. To je hezky vidět i na zhodnocení drahých kovů v korunách a dolarech, neboť cena dolaru se od roku 2001 snížila z původních 38 na dnešních 24 Kč za dolar.

Do jakého produktu si chcete odkládat prostředky na penzi Vy?

Nezávislost a stabilita

Hodnota vzácných kovů je nezávislá na vládách i měnách jednotlivých zemí, produktivitě a dalších lokálních ekonomických a politických faktorech.

Fyzické drahé kovy - na rozdíl od akcií nebo dluhopisů - nejsou spojeny se žádnými závazky či sliby. Je to měna, na kterou nejsou napojeny žádné dluhy a tím je garantována nezávislost.

I když cena vzácných kovů může krátkodobě kolísat, jejich hodnota zůstává bez ohledu na roky růstu nebo období krize vždy dlouhodobě stabilní.

Zabezpečení majetku a jistota

Už po tisíciletí je zlato jedním z nejspolehlivějších způsobů uchování hodnoty. Ve všech 194 zemích světa je zlato uznáváno jako univerzální měna státy i národní banky si zvolily zlato jako úřední rezervu.

Pokud budete mít veškeré finance uloženy v penězích, může Vás ohrozit měnová reforma, vysoká inflace apod.

Moudrý člověk ukládá alespoň část svého majetku do fyzických drahých kovů.

Potlačování cen drahých kovů

Dle mého názoru je smyslem každé investice nakupovat aktiva, která jsou podhodnocená a prodávat je, když jsou nadhodnocená - to je cesta k bohatství.

Díky probíhajícímu potlačování je dnes cena zlata a hlavně stříbra značně podhodnocená. I proto se může stát nákup drahých kovů také investicí vašeho života. Cena zlata a stříbra je totiž uměle udržována na nízké úrovni. Tato skutečnost byla před veřejností dlouho utajována. Manipulována však není jen cena drahých kovů.

Když před pěti lety někdo zmínil, že je cena drahých kovů potlačována, byl hned označen za konspiračního teoretika. Dnes už se manipulace cen drahých kovů bere za prokázaný fakt i díky mravenčí práci sdružení GATA, které reportuje přímé i nepřímé "důkazy o manipulaci již přes 15 let.

Máte správně informace?

Neinformovanou veřejností je potlačování ceny drahých kovů stále ještě považováno za konspirační teorii, přestože důkazů o této nekalé činnosti stále přibývá. Podobně i tvorba peněz z ničeho byla považována za konspirační teorii, dokud nám to nepotvrdila Bank of England.

Opravdu si myslíte, že když tyto velké banky byly usvědčeny z manipulací kde čeho, tak trh se zlatem a se stříbrem manipulován není? Přestože je v jejich nejlepším zájmu potlačovat cenu drahých kovů.

Proč to dělají? Nízká zlata a stříbra slouží centrálním bankám, jako jedna ze zbraní proti inflaci". Neboť umělé nízká cena drahých kovů zvyšuje důvěru v oficiálně udávané informace o inflaci. Reálná inflace (nejen u nás) je daleko vyšší.

"Nízké úrokové sazby podporují nízká inflační očekávání, a nejlepší způsob, jak udržet nízké úrokové sazby, je potlačovat cenu zlata".

Drahé kovy jsou také přímým konkurentem bankami vytvářených papírových měn. Navíc cena zlata již jednou byla prokazatelně potlačována centrálními bankami.

Mnohé oč v této hře jde, naznačuje výrok bývalého guvernéra centrální banky Anglie (Bank of England), Eddieho George z roku 1999:

„Podívali bychom se do propasti, pokud by cena zlata dále vzrostla. Další růst by položil několik obchodních domů, které by mohly přivodit pád ostatních. Proto nutně, za každou cenu, musely centrální banky potlačit cenu zlata, řídit ji. Bylo značně obtížné dostat cenu zlata pod kontrolu, ale nyní jsme uspěli. Americký Fed byl velmi aktivní v potlačování ceny zlata stejně jako Velká Británie.

Co je na potlačování příjemné, je nízká cena zlata a stříbra pro ty, kteří nakupují fyzický kov. Díky JPMorgan, díky HSBC.

LBMA (London Bullion Market Association) = Místo pro obchodování, kde se stanovuje bázová cena zlata a stříbra, se kterou přímo obchodují výrobci (rafinérie), velké investiční fondy a centrální banky. Cena se odvíjí od aktuální ceny kovů na komoditních burzách.

K této ceně na londýnské burze je pak připočítávána určitá marže tzv. premium. Jde o celkovou přirážku, která v sobě obsahuje náklady na dopravu drahých kovů, jejich pojištění, náklady na výrobu slitků a mincí a náklady spojené s logistikou až k zákazníkovi. Pravidlem je, čím větší hmotnost slitku, tím menší je premium a naopak.

Cena drahých kovů se uvádí v dolarech za unci tj. 31,1034768 gramů kovu. Takže při počítání výsledné ceny je nutno zohlednit směnný poměr koruny nebo eura vůči dolaru.

Vysoký potenciál růstu

Čtete-li nyní tyto stránky a uvažujete nad výhodností nákupu drahých kovů, obvykle přichází otázka zda už není pozdě? Jiní, méně informovaní, dokononce tvrdí, že je to investiční bublina. Cena zlata roste, investoři investují, cena roste ještě víc, o zlatu si povídají i vrabci na střeše, ... tak to bude bublina. Souhlasím s názorem, že když investici doporučují i masmédia, bývá to signál k urychlenému prodeji. V dnešní pozici drahých kovů je tomu však jinak, posuďte sami:

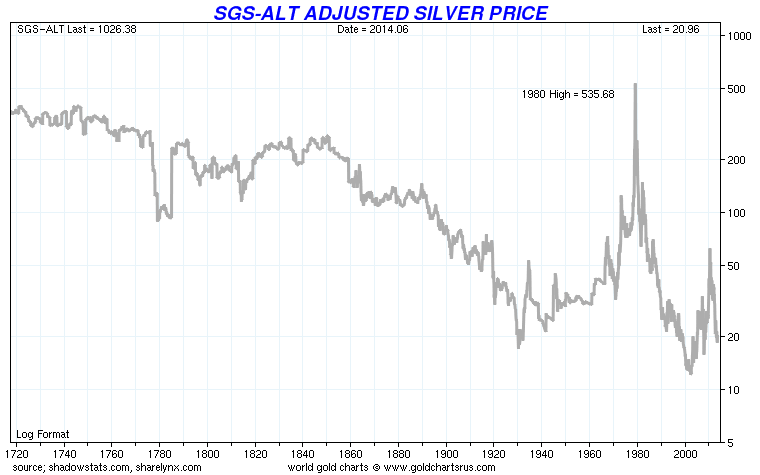

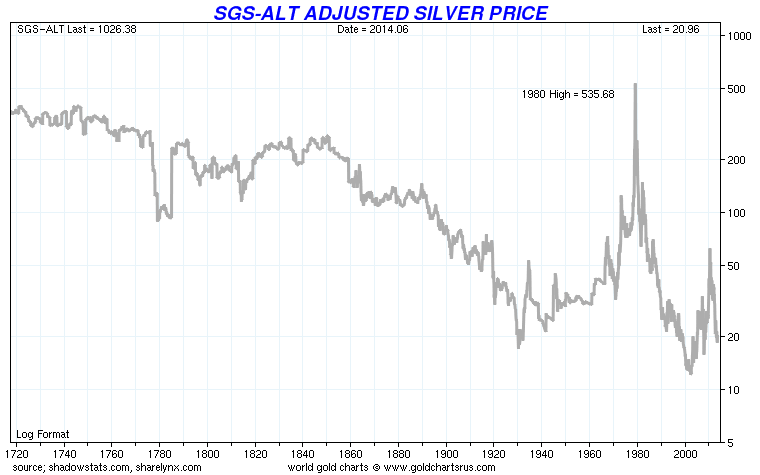

Značný nárůst ceny drahých kovů je dán hlavně snížením kupní síly papírových měn. Podíváme-li se do minulosti byla maximální cena zlata přes 850 dolarů v roce 1980. Kdybychom vzali tuto maximální cenu o očistili o vliv inflace, podle oficiálně udávané míry inflace v USA, dostali bychom cenu 2 330 dolarů u zlata a 136 dolarů v případě stříbra. Podíváme-li se na neoficiální údaje ohledně inflace, měřené metodikou používanou v 80tých let, odpovídala by maximální cena zlata 15 234 dolarům a 348 dolarům u stříbra k

datu 19.09.2011. V roce 2014 jsou tyto očištěné ceny ještě zajímavější - viz. graf níže.

Přidávám ještě další pádné argumenty proti bublině a zajímavá srovnání. Jak sami vidíte potenciál růstu drahých kovů je značný a bude jen narůstat s dalším tisknutím papírové měny.

Konec potlačování cen zlata a stříbra se blíží

Co se stane až umělé udržování cen drahých kovů skončí? Cena se vrátí k její reálné hodnotě. Lze jen odhadovat kolikanásobně se cena zlata zvýší, jestli 3krát, 5krát, 10krát? V případě stříbra možná i 20krát až 40krát!

Další otázkou je, kdy se tak stane, do 10 let? Osobně tipuji tak 2 až 5 let, možná to přijde i dříve. Důvodem ukončení manipulace bude nedostatek fyzického kovu. Bude-li většina investorů požadovat fyzické dodání, dojde k defaultu společností (zlaté a stříbrné ETF fondy a "banky drahých kovů"), neboť nebudou schopny dostát svým závazkům a dodat fyzické zboží všem jejich zákazníkům.

Finanční elity dělají vše, aby odradily investory od držení fyzických drahých kovů. Proto také můžeme očekavat velké výkyvy (vysokou volatilitu) v ceně drahých kovů. Propad ceny zlata o 50 až 100 dolarů denně (1 až 2 dolary u stříbra) nebude nic překvapujícího. Prostě se jen snaží zneklidnit stávající a potencionální investory a vyvolat zdání bubliny na trhu. A zdá se, že se jim to i celkem daří, neboť většina lidí se stále rozhoduje jen na základě ceny a jejího vývoje, na ekonomické fundamenty vůbec nehledí.

Ti co vědí jak trh funguje, nakupují dlouhodobá hmotná aktiva.